杭州银行消费贷变现18868412958(微同号)百里行支付圈bailiok.com,专注于杭州信用卡信用卡套现,杭州支付圈最靠谱的公司

立即添加微信:tx7712888 以备不时之需,随时随地解决你刷卡套现难的问题!

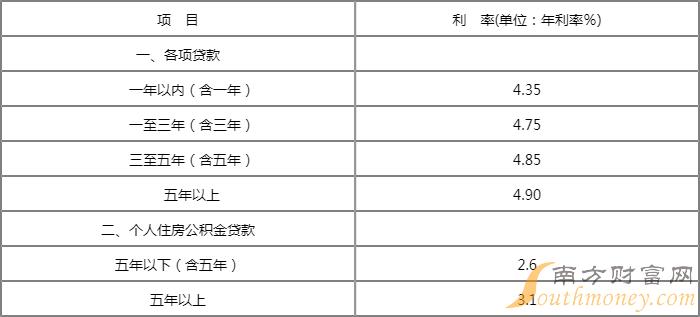

杭州银行贷款利息多少?2023年杭州银行贷款基准利率。我们都知道银行的贷款利率,和我们实际买房时的贷款利率是不一样的,因为各银行的房贷利率都是根据基准贷款利率的一个比例来定的,现在的贷款基准利率是怎么样?贷款一年以内为4.35% ,贷款1年到5年的为4.75% ,贷款5年以上的为4.9%。那么接下来我们一起来看一下,2023年杭州银行的贷款利率是怎么样。

今日南方财富网搜罗君为您提供2023年杭州银行贷款利率调整最新消息查询:

杭州银行人民币贷款利率表2023

杭州银行(11.720, 0.01, 0.09%)(600926)2月16日发布投资者关系活动记录表,公司于2023年2月9日接受21家机构单位调研,机构类型为保险公司、其他、基金公司、证券公司、阳光私募机构。

投资者关系活动主要内容介绍:

问:2023年1季度开门红的投放和完成进展如何?贵行预计全年信贷增量情况如何?

答:我行2023年春耕开门红活动取得较好成果,1月份我行信贷投放好于去年同期,贷款增量较上年同期同比多约20%。预计2023年全年信贷投放总量会高于去年,我行会根据实际情况动态调整信贷投放节奏。目前经济处于复苏通道,预计2023年下半年的信贷投放会好于去年同期。

问:对后续中收业务如何展望?

答:2022年,我行在理财、托管等业务多元发展影响下,中收实现较快增长。2023年,受2022年4季度以来债券市场调整对理财规模和投资收益的影响,中收增长上会有一定压力。我行将持续深耕细分市场,提升核心竞争力。一是深化流量策略,做强债券业务、贴现业务,稳妥开展证券化业务,支持分行拓展债券承分销业务,专项债紧跟地方政府扩容机会,加强政策研究、提升咨询申报能力。同时积极发挥云e信、国内证拓客引流作用,增厚中收;二是稳步推进制胜财富,建立产品谱系和自上而下的产品布局,加强市场研究形成策略,锤炼引进产品、渠道合作、组合产品、控制风险的核心能力,同时改进代销管理,建立代销机构准入标准,提升中收贡献。

问:我们关注到部分银行4季度不良率出现小幅波动,延期还本付息和信用卡压力边际加大,贵行4季度资产质量走势如何?

答:延期还本付息贷款、信用卡业务占我行贷款总额比例较小,对我行资产质量的影响可控。整体而言,2022年4季度以来我行资产继续保持平稳向好的趋势,我行有信心保持资产质量在目前水平上的基本稳定。

问:贵行目前城投平台资产质量表现如何?

答:我行优选经营区域内(浙江省、北京、上海、深圳、南京、合肥)层级相对较高的城市建设类国企为主要合作对象。目前我行涉及的平台类(城建类国企)业务资产的五级分类均为正常,无不良资产。我行经营机构所在区域经济相对发达,政府财政实力较强,选择的客户层级相对较高,债务风险相对较低,预计未来该部分资产仍将保持良好的资产质量水平;

杭州银行:2月22日召开分析师会议,包括知名机构高毅资产的多家机构参与

2023年2月23日杭州银行(600926)发布公告称公司于2023年2月22日召开分析师会议,中信里昂证券、Power Porporation of Canada、Invesco摩根士丹利、Trivest Advisors、UG 投资、太平洋(2.670, 0.02, 0.75%)资管、磐泽资管、瀚亚投资、惠理基金、贝莱德、East Point 资管、Blackrock、资本集团、高毅资产、睿思资本、Wellington、Capital Group、Robeco、Columbia Threadneedle、Value Partner、宝盈基金、南方东英资产管理公司参与。

具体内容如下:

问:经济复苏,2023 年以来贵行信贷需求情况如何?全年信贷投放如何展望?

答:我行 2023 年春耕开门红活动取得较好成果,开年以来信贷增量高于去年同期。目前经济处于复苏通道,预计 2023年下半年的信贷投放会好于去年同期,2023 年全年信贷增量将高于去年。

问:贵行对息差如何展望?

答:2023 年我行息差存在一定下行压力,主要是存贷利差较 2022 年会小幅收窄。我行已采取针对性措施,贷款方面做了一些结构调整,目前对公贷款的定价水平高于去年年底,定价相对较高的小微贷款的增速高于去年同期,存款方面,去年多次下调存款挂牌利率,大额存单结构性存款定价下行,去年3 季度主动压降了一些高付息存款,做了降本增效的长期安排。总体判断 2023 年净息差下降幅度会远低于 2022 年。

问:贵行消费类贷款的恢复情况?

答:居民消费需求暂未大幅回暖,因此消费类贷款的增量较少,近期零售贷款的增量主要以房贷为主。

问:贵行目前理财规模情况?

答:去年 12 月我行理财规模有部分回调。我行在去年 12月底前抓住债券价格快速下跌带来的信用债配置机会,在行业内较早的发行了覆盖多个期限的稳利、低波系列理财产品,目前理财规模较去年末有所增长。

问:贵行怎么看未来一段时间的资产质量?

答:截至 2022 年末,我行不良贷款率 0.77%,较上年末下降 0.09 个百分点,不良贷款率逐季下降,拨备覆盖率保持充足和稳定。我行将继续深化全面风险管理,强化重点领域风险防控,包括不断健全和完善全口径、全流程的全面风险管理体系;持续优化资产组合和大类资产配置,注重信贷投向管理;坚持大额风险排查常态化管理机制,滚动开展信贷结构调整;持续加强员工行为管理等。我行有信心保持资产质量稳定。

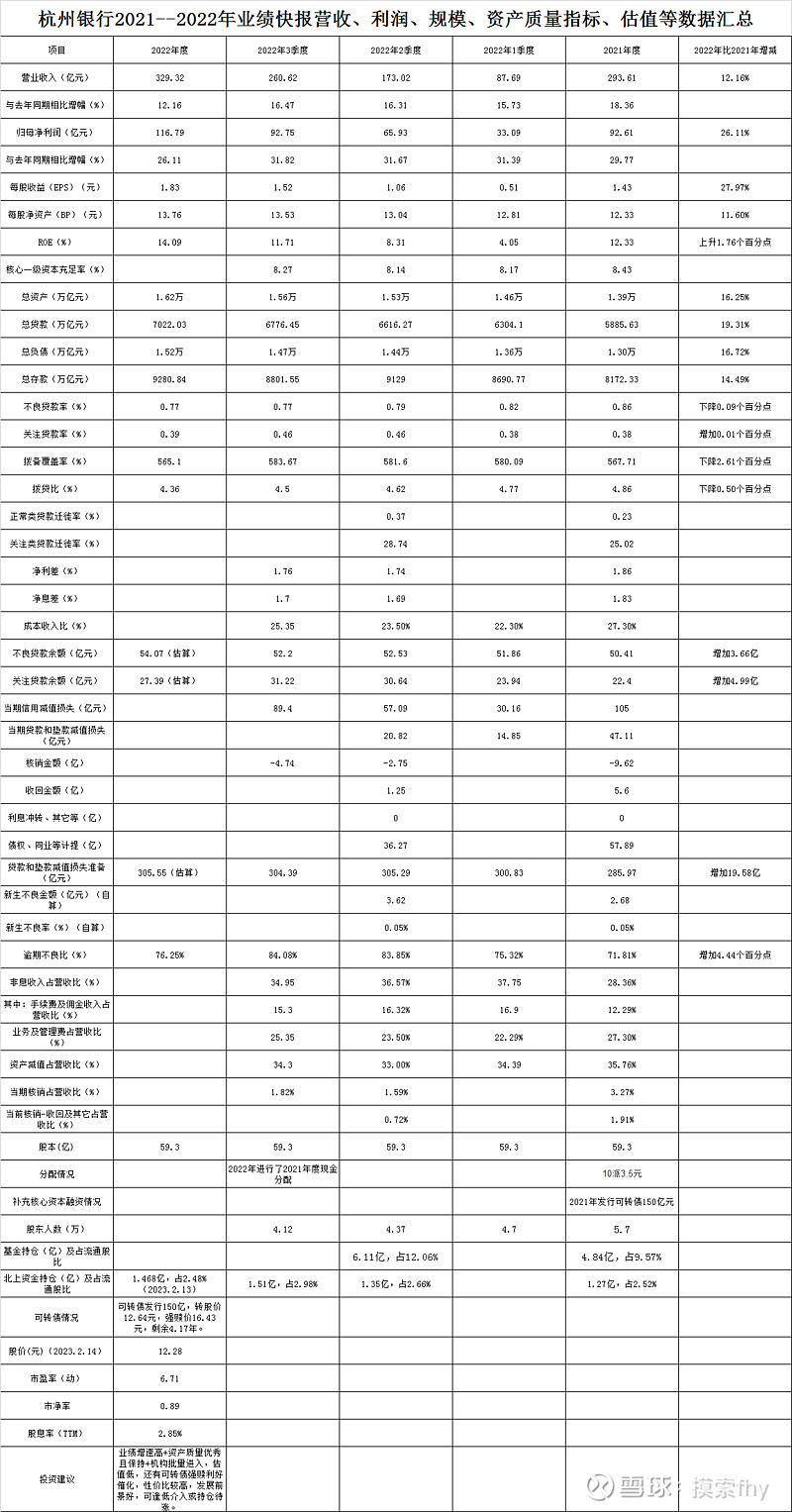

我们再结合杭州银行2021年,2022年各季度、及2022年业绩快报所展示的数据就可以分析杭州银行2023年开年以来各项经营情况:

大家再看一下国债指数(200.2313, -0.01, -0.01%),这个图我是借用了雪球大V@翼虎 提供的,中间红框内就是去年4季度有一个半月国债指数往下波动走势图,这也是影响包括杭州银行在内的绝大多数2022年四季度营收的主要因素,可进入了2022年2月份以来,国债指数又恢复了上涨趋势并创出了新高,正常情况下,2023年债券市场对银行的营收应该是正面因素。

我们再看一下杭州银行管理层和投资者关系部发布的预测或信息可行度高不高?中国有些上市估算高管为了提神股价或者增发、配股什么的可是满嘴跑火车,夸大利好及业绩预期,实际大幅不及预期时有时找这样那样的客观理由搪塞投资者,如果遇到这样的公司我们扭头走人就是,投资比较重要的一条就是看管理层的品性和人品,巴菲特曾经说过,与不良的管理层一次好生意也没有做成过。最好的管理层就是能把客户、员工、股东的利益平衡好,特别是对于银行业这种高杠杆靠经营风险获利的企业,谨慎、保守就是最大的优点。

以下是杭州银行2021年年报中关于2022年经营计划的表述和预计,我们看看是不是谨慎、保守?

2022 年度经营计划:

2022 年度,公司将坚定“二二五五”战略不动摇,坚持“稳中求进”总基调,坚持客户导向、 数智赋能,统筹推进“稳增长、稳质量,增客户、增营收,优结构、优支撑”,突出综合化服务、 突出精细化管理、突出体系化经营,在“更智、更轻、更精、更专”的轨道上加快推动二次转型。

2022 年公司主要目标如下: 2022 年末资产总额较 2021 年末增长 10.6%左右,2022 年实现净利润增幅 15%左右,不良贷 款率保持在 0.90%以内,各项核心监管指标保持达标。

特别提示:2022 年度经营计划不构成公司对投资者的实质承诺,能否实现取决于宏观经济环 境、国家政策调整、市场需求状况和经营管理等多种因素,投资者应当对此保持足够的风险认识, 理解计划、预测与承诺之间的差异。

2022年杭州银行业绩快报已发布,我们看一下实际完成情况:

2022 年末资产总额1.62万亿,较 2021 年末增长 16.25%左右,2022 年实现净利润116.79亿元,增幅 26.11%左右,不良贷 款率 0.77%,各项核心监管指标远超监管标准。

从以上计划和实际完成情况来看,杭州银行管理层在制定目标和所做出的承诺都是比较谨慎和保守的,可是在实际工作中又是全力以赴,超额完成各项指标的。这样的管理层值得投资者信任。

进入2023年以来,杭州银行公开发布了2次机构调研情况,主要涉及的贷款规模、息差、中收业务、债券投资、理财、城投平台贷款、资产质量情况等方面,我们来一一做一下解读:

1、2023年贷款规模:2次调研反馈出来的信息是一致的,大概比去年同期贷款增加20%左右,目前处于经济复苏通道,2023年下半年贷款预期好于2022年同期,这个也与实际情况是相符的,2022年杭州银行贷款增量7022.03亿-5885.63亿=1136.4亿,增幅19.31%,所以我们可以预计其2023年贷款增速超20%是比较容易完成的,也就是净增量大概在1400亿以上,就是利差稍微有点降低,完全可以实现以量补价。

2、净利差,净息差情况:我们以杭州银行2022年3季报的净利差是1.76%,2021年底是1.86%,降低0.1个百分点,净息差降低1.83%-1.70%=0.13%,也就是降低0.13个百分点,这是由于杭州银行的非息收入占比较高,所以2022年净息差下降的比净利差下降的多。而在机构调研中管理层给出的结论是:总体判断 2023 年净息差下降幅度会远低于 2022 年。

采取的措施如下:我行已采取针对性措施,贷款方面做了一些结构调整,目前对公贷款的定价水平高于去年年底,定价相对较高的小微贷款的增速高于去年同期,存款方面,去年多次下调存款挂牌利率,大额存单结构性存款定价下行,去年3 季度主动压降了一些高付息存款,做了降本增效的长期安排。

评论